Uma das recomendações para quem está começando a investir é aplicar somente em produtos de renda fixa – um tipo de investimento que mostra, logo no início, quanto você terá de juros ao final dele. Nesta modalidade, o CDB é um dos produtos mais famosos. Mas você sabe o que é CDB?

Se você está pensando em investir o seu dinheiro, é importante entender o que é CDB e se familiarizar com esse termo.

O que significa CDB?

CDB é a sigla para Certificado de Depósito Bancário, um investimento de Renda Fixa emitido por instituições financeiras. O CDB é um título que funciona como um empréstimo a um banco: você empresta seu dinheiro para a instituição financeira e recebe de volta com juros.

Mas por que o banco precisaria de seu dinheiro?

Porque o Banco Central estabelece que todo banco deve fechar seu balanço diário com saldo positivo, o que nem sempre é possível.

Um determinado banco pode ter mais saques do que entrada em alguma data, por exemplo, e precisar de dinheiro para fechar o dia com o saldo positivo. O seu empréstimo através do CDB e do CDI são algumas das maneiras que os bancos encontraram de conseguir fechar o dia no azul.

Como funciona o CDB?

Ao investir em CDB, você está emprestando seu dinheiro a um banco que te pagará em um prazo determinado. Assim, o investimento possui uma data de vencimento e uma taxa, que pode ser pré ou pós-fixada. O dinheiro começa a render assim que é aplicado.

Normalmente, você pode resgatar o dinheiro antes do vencimento do CDB, a qualquer momento, mas não terá todos os juros prometidos, já que eles são pagos somente no vencimento do título. Isso varia conforme o emissor do CDB, tal como a rentabilidade oferecida.

Taxas prefixadas e pós-fixadas do CDB

Existem dois grandes tipos de CDBs, e eles são classificados pela forma como pagam os juros, ou, em outras palavras, quanto rendem:

- Prefixado: quando os juros já estão, como o nome diz, prefixados. Ou seja, quando você compra o título de CDB já saberá exatamente qual será o rendimento dele. Por exemplo, um CDB que renda 10% ao ano te pagará exatamente 10% de juros no período de 12 meses;

- Pós-fixado: quando os juros não são fixos, mas sim podem variar de acordo com outros indicadores da economia, ou de acordo com índices, como o IPCA, a Selic ou outro. No caso do CDB, o mais comum é que esse índice seja o CDI e a taxa DI. Com CDBs pós-fixados, é comum ver propostas em que ele renda uma porcentagem da taxa DI.

Para entender mais sobre CDBs pré e pós-fixados, assista ao vídeo a seguir:

É seguro investir no CDB?

O CDB é, sim, considerado um investimento seguro.

Em primeiro lugar, ele é o que o mercado financeiro chama de “aplicação menos volátil” (ou seja, ele varia menos).

Para comparar: o preço das ações na bolsa, por exemplo, pode mudar muito em único dia por estar sempre sujeito às oscilações constantes na economia, no mundo e na situação atual da companhia. São, portanto, consideradas muito voláteis.

Já o CDB está atrelado a índices que variam menos (como Selic e CDI) e é, portanto, mais estável.

Em segundo lugar, no caso do CDB prefixado, o investidor já sabe quanto terá de rendimento logo no início, o que torna essa opção mais segura e sólida.

Além disso, o risco de qualquer empréstimo é o de que o devedor não cumpra com o compromisso. No CDB, o devedor é um banco, e as chances de que ele quebre e não te pague são pequenas. E vale lembrar: o CDB conta com a cobertura do Fundo Garantidor de Créditos, o FGC, no caso de a instituição financeira que o emitiu quebrar.

Vale a pena investir no CDB?

Agora você pode pensar: se o risco é baixo, a remuneração também é. Então, vale a pena investir no CDB?

A resposta é sim, especialmente se você começou a investir agora.

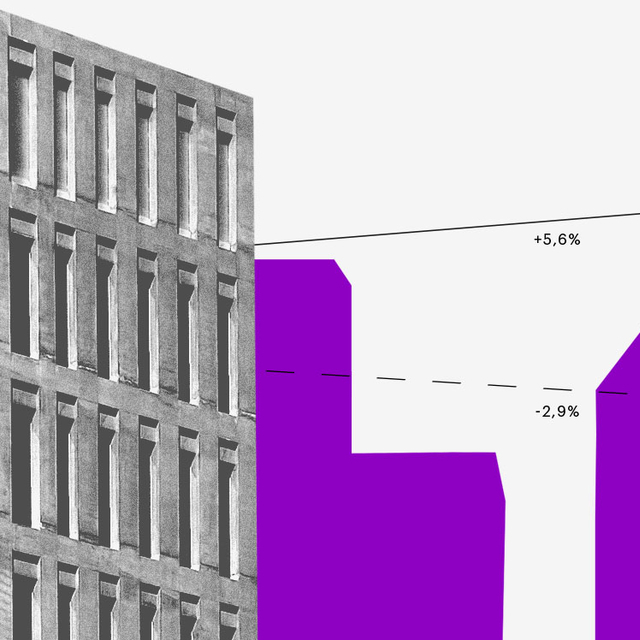

O CDB tem uma remuneração baixa se comparada com o mercado de ações, que pode deixar alguém milionário (ou levar alguém à falência) em um único dia.

No entanto, se comparado a outros investimentos de renda fixa, como poupança ou Tesouro Direto, o CDB pode ter rendimentos melhores, além de oferecer outras vantagens.

Vantagens de investir em um CDB

Investir em CDBs tem diversas vantagens. Eles costumam ser bem versáteis e podem se encaixar nas mais diferentes estratégias de investimento. Além disso, é possível encontrar opções a partir de R$ 100.

Rentabilidade

Como os títulos de CDB oferecem uma previsibilidade em relação ao rendimento, você consegue saber a quantia que pode receber com antecedência. Além disso, alguns desses títulos pagam mais que outros. Então fique de olho na hora de escolher e avalie as opções.

Segurança e proteção do FGC

Trata-se de um investimento de Renda Fixa, portanto de baixo risco.

No entanto, é preciso entender que o principal risco de um CDB é o risco de crédito. Ou seja, é a chance de a instituição financeira que emitiu o papel ter problemas, acabar falindo e não pagar os investidores.

É por isso que esse investimento tem a proteção do Fundo Garantidor de Créditos (FGC). Essa instituição protege os seus investimentos caso o banco que emitiu o CDB quebre.

O FGC garante até R$ 250 mil por CPF e por instituição financeira. Sempre com o limite de R$ 1 milhão.

Lembrando que as chances desse tipo de problema acontecer são pequenas, mas a proteção é sempre bem-vinda.

Mas é importante dizer que a rentabilidade de um CDB está atrelada ao risco que você vai correr. Quanto maior o risco, maior será o seu ganho.

Bancos grandes e conhecidos oferecem menos risco de quebrar. Em contrapartida, eles costumam oferecer taxas de remuneração pequenas.

Bancos de menor porte oferecem um pouco mais de risco. Mas, por outro lado, para atrair mais investidores, oferecem taxas de rendimento maiores. Cabe a você decidir o que vai priorizar, risco ou retorno.

E se você escolher mais rentabilidade, é importante saber que os CDBs com melhores rendimentos são aqueles que você pode resgatar depois de um prazo maior, mais de dois anos pelo menos.

Diversificação

Um dos usos mais comuns do investimento CDB é a diversificação. Ele pode servir de aliado para que você aumente seus rendimentos, depositando uma parte nesses títulos, obtendo equilíbrio e mantendo um bom retorno financeiro — mesmo diante de uma situação econômica que não seja favorável.

Também é importante dosar o percentual de investimentos de Renda Fixa na sua carteira, sempre respeitando o seu perfil de investidor.

Liquidez

Liquidez é um termo usado para definir o quão rápido você consegue ter o dinheiro de um ativo (como um investimento) nas suas mãos.

As notas de dinheiro dentro da carteira, por exemplo, são o mais líquido possível, porque já estão prontas para serem usadas e podem comprar qualquer coisa. Já um carro, por outro lado, não tem liquidez imediata: para poder usar o valor do carro é preciso primeiro vender o automóvel.

Quando falamos de investimentos, a liquidez também tem a ver com o quão “fácil” é comprar e vender um determinado ativo.

Por exemplo, muitas ações negociadas nas principais bolsas são consideradas bastante líquidas, uma vez que você pode convertê-las em dinheiro de forma rápida e fácil, porque quase sempre há outro investidor disposto a comprá-las.

O CDB também tem, normalmente, alta liquidez, como a maioria dos investimentos em Renda Fixa. Isso significa que é fácil e rápido, na maioria das vezes, resgatar o dinheiro aplicado no CDB.

A liquidez varia entre os papéis dos CDBs. Existem títulos com liquidez diária, aqueles que você pode resgatar o dinheiro no mesmo dia em que faz a solicitação, e outros com liquidez de até mais de 90 dias.

Em geral, quanto maior o prazo de resgate, maior será a remuneração do CDB.

Ou seja: quanto mais tempo você deixar o dinheiro investido, maior será o retorno.

Fique de olho na liquidez

Mas cuidado: embora não seja terrível ter alguns ativos com pouca liquidez, é muito importante ter parte do seu dinheiro investido em opções que possa resgatar rapidamente, se necessário.

Os CDBs que têm maior liquidez são recomendados para quem vai começar a investir e precisa manter uma reserva de emergência – afinal, o valor pode ser sacado sempre que necessário.

Para que você consiga identificar qual é a liquidez do CDB que está comprando, separamos abaixo algumas das siglas mais utilizadas:

- Liquidez diária (ou D+1): significa que, quando resgatado, o dinheiro entrará na sua conta no próximo dia útil do pedido de resgate;

- Liquidez imediata (ou D+0): significa que o dinheiro entrará na sua conta no momento do pedido de resgate;

- No vencimento: o dinheiro só retornará no fim do prazo de vencimento;

- D+N: significa que, o dinheiro só retornará N dias após o pedido de resgate;

- Liquidez nula: o dinheiro não tem prazo para entrar na sua conta.

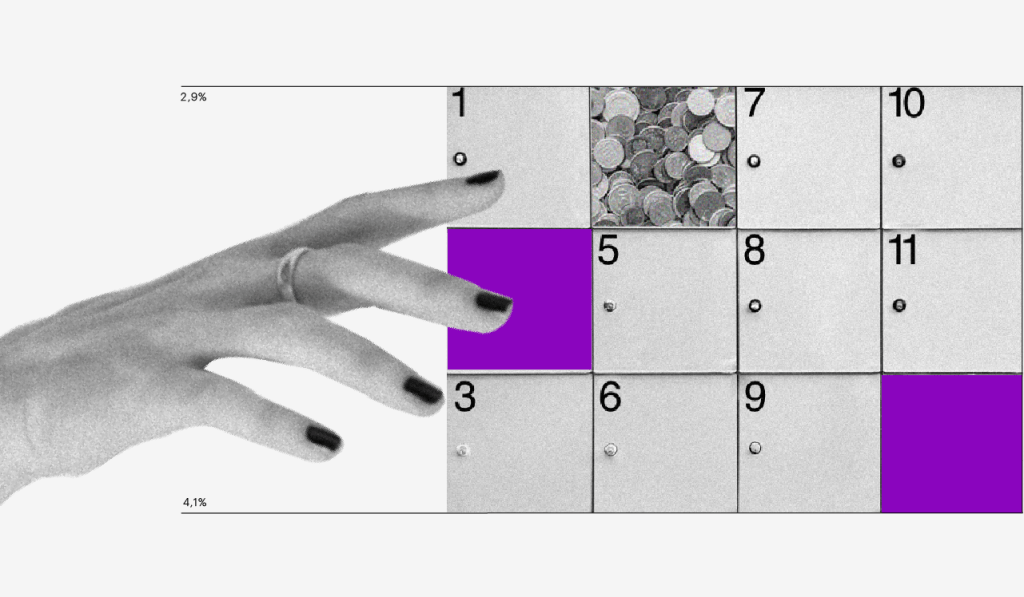

Existe tributação no CDB?

Sim. Nesse investimento, pode haver incidência de dois impostos: o Imposto de Renda e o IOF.

Os impostos só incidem sobre o rendimento, e não sobre o dinheiro inicial que você investiu.

O IOF é cobrado caso você faça o resgate com menos de 30 dias do início da aplicação. Já o IR é cobrado da seguinte forma:

- Até 180 dias de investimento, alíquota de 22,5%;

- De 181 a 360 dias de investimento, alíquota de 20%;

- De 361 a 720 dias de investimento, alíquota de 17,5%;

- Acima de 720 dias, alíquota de 15%.

Ou seja, quanto mais tempo você deixar seu CDB lá parado, sem resgatar, menos imposto pagará em cima do que o seu dinheiro render.

Por causa dos impostos, é importante acompanhar o saldo líquido do CDB. Ele mostra o valor que você possui com as tributações já descontadas.

Qual é o rendimento do CDB?

O rendimento do seu CDB vai depender de dois fatores: os juros (pré ou pós-fixados) do seu título e a liquidez dele. O dinheiro começa a render assim que é aplicado e, quanto mais tempo o valor ficar investido, maior será o retorno.

Geralmente, antes de você aplicar o seu dinheiro, os bancos e corretoras oferecem ferramentas que simulam o rendimento do seu CDB. Isso permite que você compare os títulos e escolha o que achar mais vantajoso.

CDB ou poupança: qual escolher?

Muitas vezes a poupança é a porta de entrada para pessoas que querem manter o seu dinheiro guardado em segurança e com alguma rentabilidade. Mesmo assim, os CDBs costumam oferecer condições mais vantajosas do que a poupança.

Isso acontece porque o rendimento da poupança está fixado em 70% da Selic + Taxa Referencial (TR), e, em alguns casos, chega a perder para a inflação.

No caso dos CDBs, como é cada instituição financeira ou corretora quem determinará a sua rentabilidade, não é possível afirmar o quanto exatamente a mais eles rendem do que a poupança, mas um CDB que ofereça rentabilidade de 100% do CDI já pode ser considerado mais vantajoso do que deixar o dinheiro da poupança.

Por outro lado, também vale considerar as duas vantagens da poupança que podem fazer sentido para você:

- A poupança é isenta de imposto de renda, enquanto o CDB é tributado;

- Não há valor mínimo a ser investido na poupança, ou seja: qualquer valor que você conseguir juntar, mesmo que de pouco em pouco, pode ser depositado nela.

CDB e CDI: quais as diferenças?

CDB é a sigla para Certificado de Depósito Bancário, e CDI significa Certificado de Depósito Interbancário. A diferença entre eles é que o CDB é um investimento em que o cliente empresta dinheiro ao banco, enquanto o CDI é um tipo de empréstimo que as instituições financeiras fazem entre si.

Assim como em outros tipos de empréstimo, os bancos também pagam juros uns aos outros, e é da taxa média praticada nesses empréstimos entre bancos que nasce a taxa CDI, que regula quanto rendem outros tipos de investimento (incluindo o CDB).

Então mesmo que uma pessoa física não possa investir em um CDI, essa taxa afeta diretamente o seu dinheiro. Se o CDI está em 2,75% e o seu investimento rende 100% do CDI, então o seu dinheiro também renderá 2,75%.

Como investir no CDB

1. Abra uma conta em um banco ou corretora

O investimento no CDB é feito por meio de um intermediário, como um banco ou uma corretora de valores. Os dois são boas opções, mas, no caso do banco, você pode ficar preso às opções de CDB oferecidas por ele, enquanto a corretora pode ofertar papéis de diferentes bancos e emissores.

Geralmente, tanto bancos quanto corretoras oferecem a opção de escolher seus papéis e fazer seu investimento sem sair de casa, pela internet.

O aporte inicial do CDB, ou seja, o valor mínimo de investimento, costuma ser de R$ 5 mil, embora você possa encontrar alguns com valor mínimo de R$ 1 mil ou R$ 2 mil.

Saiba como investir em CDBs pelo Nubank.

2. Escolha o tipo de CDB desejado

Escolher o CDB vai depender de vários fatores:

- Qual liquidez você precisa?

- A qual índice econômico você quer que sua aplicação esteja atrelada?

- Qual a credibilidade da instituição que emitiu o papel?

3. Considere o prazo de vencimento

Se você comprou um papel com liquidez diária, poderá resgatar o dinheiro a qualquer momento. Porém, nem sempre é interessante fazer isso.

Todo CDB possui uma data de vencimento, que é a data quando o devedor te pagará o valor + juros, caso você não peça o resgate antecipado.

É importante escolher seu papel pensando nisso. Quando você aguarda até a data de vencimento, é mais recompensador e ainda paga menos impostos.

Leia mais:

Rendimento e liquidez: entenda os termos

O que é CDI e como ele pode afetar o seu dinheiro

Taxa Selic: o que é e como ela afeta seu dinheiro?

Este conteúdo faz parte da missão do Nubank de devolver às pessoas o controle sobre a sua vida financeira. Ainda não conhece o Nubank? Saiba mais sobre nossos produtos e a nossa história.